Un presupuesto efectivo y realista es una herramienta fundamental para tomar el control de tus finanzas personales. Elaborarlo te permitirá saber exactamente cómo se distribuye tu dinero, identificar áreas de gasto excesivo y establecer metas financieras alcanzables.

En esta nota te dejamos el paso a paso para poder armar tu propio presupuesto:

1. Calcula tus ingresos:Conoce tus ingresos mensuales. Toma en cuenta todos los ingresos regulares (tu salario, ingresos por trabajo freelance, inversiones o alquileres).

2. Analiza tus gastos fijos:Identifica todo lo que debes abonar mensualmente: la hipoteca o el alquiler, servicios públicos, seguros, transporte y pagos de deudas.

3. Registra tus gastos variables:Realiza un seguimiento de los gastos que pueden variar de mes a mes: comida, entretenimiento, transporte y compras personales.

TIP: revisá tus registros financieros anteriores y utilizá aplicaciones de seguimiento de gastos para determinar un promedio mensual para cada categoría.

4. Establece prioridades:Analiza tus gastos variables y decide cuáles son tus prioridades. Para ayudarte a identificar los gastos innecesarios o entender qué recortar, puedes clasificarlos en categorías como necesidades básicas, deseos y gastos superfluos.

5. Asigna un límite para cada categoría:Una vez que hayas identificado tus ingresos y gastos, asigna un límite de gasto para cada categoría. Asegúrate de ser realista y ajustar los límites de acuerdo con tus prioridades y metas financieras.

6. Revisa y ajusta tu presupuesto:Periódicamente, revisa tu presupuesto. Esto te va a permitir realizar ajustes si es necesario y mantener el control de tus finanzas. Recuerda que un presupuesto efectivo es flexible y puede adaptarse a los cambios en tu situación financiera.

Elaborar un presupuesto efectivo y realista es esencial para tener un manejo saludable de tus finanzas personales, proporcionándote una visión clara de tus ingresos y gastos y que ayudará a tomar decisiones para acercarte a tus metas financieras.

Si quieres más consejos financieros, visita nuestra sección del blog sobre educación financiera en este link.

Palabras clave:

Finanzas Educación financiera Tips Finanzas

Desde 2012, el primer mercado de préstamos de Latinoamérica sin intermediaciones bancarias trabaja con el propósito de acercar productos financieros más inclusivos, humanizando el crédito y la inversión.

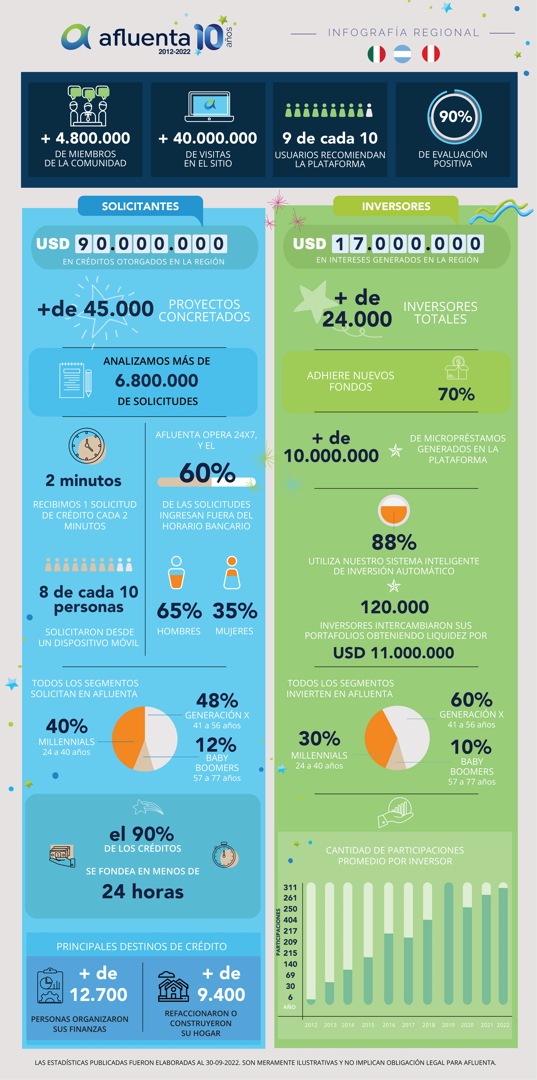

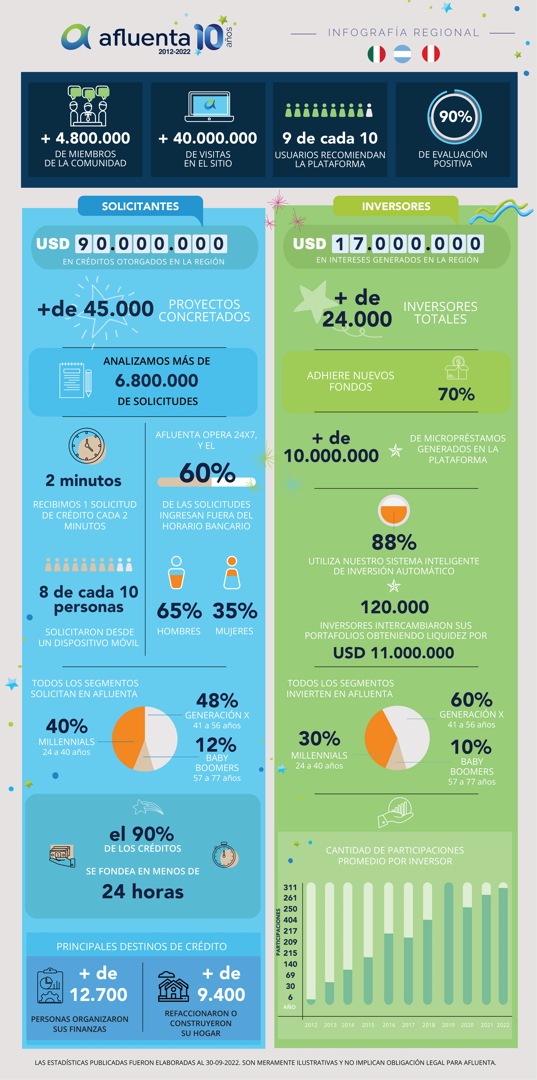

Con 10 años de trayectoria, la comunidad de Afluenta hoy supera los 4.800.000 usuarios radicados en Argentina, México y Perú, que pudieron concretar más de 45.000 proyectos. La plataforma hace uso de la tecnología para brindar servicios financieros que resultan más inclusivos, menos costosos y que ofrezcan una experiencia satisfactoria para el usuario.

Finanzas más justas y equitativas

Los servicios de la banca tradicional que conocemos, basados principalmente en la búsqueda del rendimiento del dinero, no fueron creados con los mismos objetivos que los de Afluenta.

En el caso de la fintech, la ecuación es positiva: para los solicitantes, las condiciones son más justas y para los inversores, la rentabilidad es más atractiva que la que ofrece la banca tradicional.

La base fundamental de los préstamos entre personas es el “darse crédito” mutuamente, a diferencia de lo que ofrecen las entidades bancarias que funcionan como intermediarios.

“Entender que el dinero debe fluir entre las partes para generar valor agregado me interesó desde un principio, pero siempre teniendo como foco el objetivo de impacto de conectar a las personas, de modo que ambas partes se sientan valoradas”, explica Alejandro Cosentino, CEO de Afluenta.

Números que hablan por sí solos

A 10 años del lanzamiento, los indicadores que afianzaron el modelo de negocio de Afluenta la convierten en la empresa Fintech líder de préstamos e inversiones entre personas, sin bancos.

Con más de 6.800.000 solicitudes analizadas en toda la región y U$90.000.000 en préstamos otorgados, Afluenta se consolida como una alternativa clave que permite mejorar la vida de las personas.

Sus condiciones más justas y su tecnología de vanguardia permitieron obtener un alto grado de satisfacción entre los usuarios, resultando 9 de cada 10 las personas que recomendarían la plataforma a sus conocidos y un 90% de aprobación por parte de toda la comunidad.

La frecuencia de solicitud de crédito en Afluenta, considerando los 3 países en los que opera, es de 2 minutos. Los accesos a la web también denotan un alto grado de interés por los usuarios y prospectos, alcanzando las más de 40.000.000 visitas en lo que va de su historia.

Afluenta es considerada una alternativa más que conveniente que las entidades bancarias tradicionales, y no es únicamente por sus tasas acordes a los perfiles de los usuarios, sino también por su amplia disponibilidad horaria para acceder a un crédito. Esto puede observarse gracias a la gran cantidad de solicitudes que se generan fuera del horario de atención bancaria (60%), mientras que 8 de cada 10 usuarios solicita su crédito desde un dispositivo móvil.

En cuanto a los perfiles generacionales, si bien existen variaciones entre solicitantes e inversores, los públicos se asemejan: la generación X rankea en ambos casos con el 60% en solicitantes y el 48% en inversores. Los millennials se encuentran en segundo lugar, con 30% tanto para el público que solicita préstamos como para el público que invierte. El resto pertenece a la generación de baby boomers para ambos públicos.

Invertir en personas y obtener más por tu dinero

Quienes invierten en Afluenta suelen atomizar su inversión en pequeñas cantidades para diversificar el riesgo y obtener una cartera más estable. Para operar, pueden hacerlo tanto manual como automáticamente, con el método de “Afluenta Planifico”, una opción muy beneficiosa que ayuda a no perder oportunidades de inversión.

Bajo esta modalidad, un usuario de la plataforma puede determinar sus propios parámetros de inversión y el sistema se encargará de ofertar de manera automática en aquellas solicitudes que se adapten a sus condiciones predeterminadas.

En base a las notables ventajas de la herramienta, el 88% opta por el sistema inteligente de inversión automática de la plataforma

En Afluenta operan más de 24.000 inversores. De ese total, el 70% adhiere nuevos fondos y se estima que, por solicitud de crédito, participan en promedio 180 inversores.

10 años de historia se traducen también en intereses generados para los inversores que han apostado por otras personas: esto significa más de U$17.000.000.

Las empresas también tienen su espacio

Afluenta cuenta con una línea exclusiva de créditos para pequeñas y medianas empresas. Es fundamental tener en cuenta y apostar a estas entidades, muchas veces relegadas por los grandes bancos. La plataforma las asiste para ayudarlas a crecer.

“Para nosotros es muy importante apoyar y formar parte de estos segmentos, porque creemos genuinamente que allí hay un potencial enorme por explotar. Seguiremos apostando para que estos sectores evolucionen y para ofrecerles una buena opción, algo que la banca tradicional no les ofrece”, desarrolla el CEO de Afluenta.

Una historia consolidada, que se fortalece de cara al futuro

A partir de 2022 y como lo ha hecho desde sus inicios, Afluenta continuará innovando en productos y soluciones que permitan transformar las finanzas y generar un impacto positivo en la vida de las personas y las empresas.

“Sabemos que detrás de cada pedido de crédito hay un proyecto y nos enorgullece poder ser ese vehículo y acompañar a las personas en el cumplimiento de los mismos”, indica Alejandro.

Y agrega: “Estamos en un contexto que presenta riesgos e incertidumbre, pero también oportunidades para el futuro. En Afluenta apostamos tanto a las empresas como a aquellas personas que buscan una alternativa viable a la banca tradicional, permitiéndoles acceder a la financiación que necesitan y, por otro lado, ofreciendo nuevas y superadoras opciones a nuestros inversores”.

Palabras clave:

Finanzas colaborativas Aniversario Préstamos entre pares

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.

En momentos como el actual, donde las rutinas se alteran por completo y obtenemos mayor tiempo libre dentro de casa, después de varias dosis de televisión, redes sociales y siesta, seguramente podamos aprovechar para ordenar nuestros pendientes.

La manera en la que consumes puede afectarse por la situación actual, debido al gasto que implica stockearse de alimentos y productos de primera necesidad por varios días o equipar nuestro hogar para poder continuar trabajando con normalidad. Es por eso que es un buen momento para organizar tus finanzas y lograr un manejo eficiente de las mismas.

¿Por dónde empezar? Como primera medida es importante acceder a un estado de situación de tus gastos.

1. Dedica tiempo a relevar todos tus gastos fijos.

En una planilla, detalla todos tus gastos. Puedes hacerlo por categorías, por ej: Tarjetas de crédito, créditos personales, gastos de vivienda, pago de servicios, cuotas vinculadas a educación (propia o de nuestros hijos), suscripciones a diferentes servicios o membresías a clubes o gimnasios, etc.

Una vez identificadas cada una de las categorías es importante que puedas profundizar al detalle.

2. Lleva control de todos tus vencimientos.

Agendar todos tus vencimientos y los montos a saldar, te permitirán abonar en tiempo y forma todos tus compromisos para evitar generar intereses por atraso y tener como resultado un deterioro de tu perfil crediticio.

3. Incorpora al presupuesto los gastos de la vida cotidiana.

Estos gastos no son fijos, pero se llevan un gran porcentaje de tus ingresos y pueden salirse de control si no los sigues de cerca. Esta categoría se compone en general por los gastos de alimentos, movilidad y ocio (restaurantes, cine, bares, etc), entre otros.

4. Gana visibilidad de la relación entre tus ingresos y tu nivel de endeudamiento.

Una vez listados todos los conceptos (cuanto mayor nivel de detalle agregues, más acertado será el ejercicio) totaliza todos tus gastos, de modo que puedas compararlo con tus ingresos mensuales.

Tener visibilidad en todos los gastos es el paso más importante. Es vital que seas sincero contigo mismo e incorpores hasta el más mínimo detalle que implique un consumo en tu vida cotidiana.

En resumen, este ejercicio te dará como resultado dos situaciones posibles:

“Mis gastos mensuales son superiores a mis ingresos ¿Cómo lo soluciono?”

Necesitas tomar el control de tus finanzas y no gastar más de lo que generas. Es fundamental no adquirir compromisos a futuro si no estás seguro de poder liquidarlos, ya que podría convertirse en un problema.

Es importante que sepas que gastar más que tus ingresos no será viable por mucho tiempo ya que llegará un momento donde las deudas comenzaran a crecer y tu perfil crediticio comenzará a deteriorarse.

Ante esta situación te recomendamos:

• Detener el uso de tus tarjetas de crédito: Cuando utilizas la financiación de las tarjetas, por falta de efectivo, sólo ayudas a que tu deuda crezca día a día. Si realmente tienes intención de organizar tus finanzas, las tarjetas de crédito deberían ser archivadas por un tiempo.

• Llevar un minucioso control sobre los gastos hormiga. Estos son los principales enemigos del ahorro y, poco a poco, pueden llevarse hasta un 20% de tus ingresos sin que te des cuenta. Realizar gastos de forma cotidiana sin tener un presupuesto determinado te hará perder el control de tus gastos.

• Fijar objetivos claros para tu presupuesto. Si tus consumos se han salido de control, un modo habitual para fijar objetivos de tus gastos es el de utilizar la regla 50/30/20, destinando un 50% para gastos fijos, un 30% para hobbies y ocio y un 20% para ahorro. Al principio no podrás cumplir con esos porcentajes, pero poco a poco podrás ir acercándote. En este caso, la conducta es la clave del éxito.

• Identificar las categorías de gasto que debes reducir y evitar los consumos innecesarios. Que puedas sincerarte contigo mismo te permitirá disminuir el consumo en compras que no son urgentes. No comprometas tus ingresos con productos que estén relacionados con un antojo o deseo. Piensa en frío y analiza si realmente debes realizar ese gasto.

• No recurrir al pago mínimo de tus tarjetas. Es muy común que ante elevados niveles de endeudamiento, consideres la opción de abonar los montos mínimos de la tarjeta de crédito. Este recurso te servirá solo en el corto plazo, ya que la deuda se hará cada vez más grande y tus probabilidades de endeudarte y tropezar con tus compromisos, incrementará mes a mes.

• Consolidar tu deuda: Si comienzas a perder el control de tus finanzas, quizás sea conveniente unificar todos los pagos en un solo compromiso con un crédito personal. Plazos más largos y tasas menores, que las que ofrecen las tarjetas para la refinanciación de los saldos, se transforman en cuotas más bajas que te permitirán ahorrarte problemas y mucho dinero. Afluenta, te permite obtener un crédito a tu medida según tu perfil crediticio. Completas tu solicitud de crédito en pocos minutos, obtienes respuesta inmediata y recibes los fondos en tu cuenta bancaria en el día.

• Cuando tus finanzas se ordenen, podrás comenzar a ahorrar. Es importante que no pierdas de vista este objetivo. Los especialistas recomiendan ahorrar un porcentaje determinado a principio de mes y no esperar a ahorrar lo que sobre. De lo contrario la mayoría de los meses, tu ahorro será nulo.

“Tengo el control sobre mis gastos y puedo ahorrar. ¿Cómo sigo?“Tienes el control de tus finanzas lo que te permite ser más precavido frente a imprevistos.

Aunque tienes el desafío de mejorar de forma constante tu manejo del dinero para finalmente invertir tus ahorros de forma eficiente y obtener rendimientos más convenientes.

Ante esta situación te recomendamos:

• Considerar gastos inesperados en tu radar. Una parte fundamental del ahorro es saber que puedes disponer de él en caso de que se presenten gastos extraordinarios. Este hábito te permitirá estar preparados ante cualquier eventualidad que surja.

• Saldar deudas contraídas. Si tienes en curso créditos hipotecarios, prendarios o personales, quizás una buena opción sea cancelar total o parcialmente esa deuda. De esa manera te ahorrarás mucho dinero en intereses y gastos de mantenimiento y por otro lado mejorarás tu perfil crediticio al disminuir tu nivel de endeudamiento en el sistema financiero.

• Destinar un porcentaje a tus proyectos. Refaccionar tu hogar, cambiar tu vehículo o viajar, pueden ser algunos de los proyectos que podrían ser posibles con parte de tus ahorros. Si ya tienes a tu próximo proyecto definido, la recomendación es que destines un porcentaje independiente de tus ahorros para dicho fin. Eso permitirá tener mayor visibilidad sobre la viabilidad del mismo y frente a otros gastos ese dinero no será comprometido.

• Administrar e invertir. Es conveniente fijar una meta realista para los siguientes 12 meses para tener siempre tus finanzas en orden. Si no tienes obligaciones de pago adicionales que afrontar, y deseas maximizar ese ingreso, una buena opción para hacer rendir tu dinero es invertirlo de forma inteligente.

• Hacer rendir más tu dinero con una herramienta 100% online. Afluenta, por ejemplo, te permite generar rendimientos superiores a las opciones tradicionales y con una inversión inicial accesible de S/3,000. Sin intermediación bancaria, los inversores participan en oportunidades de crédito y a cambio, reciben una tasa de rendimiento anual estimado de 21.1%.

Recuerda que estas sugerencias para organizar tus finanzas durante tu tiempo libre, son tips pero también implican cambios de hábito que requieren de esfuerzo y tiempo para poder cumplirlos. Cuanto antes comiences a darle importancia a tu salud financiera, más cerca estarás de cumplir tus metas y más sencillo será dar el próximo paso.

Ahora que tienes el tiempo, pon en orden tus finanzas. ¡Ya no hay excusas!

Palabras clave:

Finanzas Coronavirus Teletrabajo Cuarentena Organizar finanzas personales

Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Hoy, como medida de prevención frente a la propagación del COVID-19, la mayoría de los trabajadores en el país se han visto forzados a desarrollar sus funciones de forma remota. Te damos algunos consejos para que trabajar desde tu casa sea una experiencia positiva.

Ser eficientes en este contexto es un reto al que debemos adaptarnos para llevar a cabo nuestras tareas cotidianas y laborales. Te proponemos algunos tips para poder ponerlos en práctica desde tu casa:

• Prepárate para trabajar. Que puedas poner el despertador para amanecer temprano, preparar un buen desayuno, tomar un baño y arreglarte, igual que como si fueses a salir al trabajo para comenzar la jornada, es importante. Según los especialistas, la preparación para iniciar la jornada laboral genera un efecto psicológico positivo en las personas.

• Genera una rutina: Pareciera algo obvio, pero en el día a día puede no ser tan sencillo. Es primordial que organicemos nuestros horarios para no perder foco. Así como es importante prepararse para iniciar el día, también resulta vital que tengas en claro cuáles son las tareas que desarrollarás durante la jornada laboral. Para no agobiarte con un interminable listado de tareas semanales, focaliza tus objetivos a diario y márcalos a medida que los vayas cumpliendo.

Intenta respetar los horarios laborales y corta cuando debas hacer una pausa o tengas que almorzar.

• Minimiza las distracciones: Puesto que los estímulos en tu casa, pueden ser superiores a los que encontraremos en la oficina, es muy probable que tu atención se vea reducida por tareas hogareñas o algunas actividades de ocio.

Una buena opción es respetar horarios o incluso intentar recrear el clima de la oficina con la utilización de auriculares y buena luz . Suspender las notificaciones del celular por unas horas también mejorarán tu productividad. La idea es detectar elementos que te puedan ayudar a convocar a ese espacio de concentración.

Avisarle a tu familia y amigos con anticipación qué no estarás disponible les ayudará a entender que mantienes tus obligaciones y que una vez finalizada tu jornada laboral, podrás darles mayor atención.

• Establece recreos mentales: En pos de evitar el agobio y el aburrimiento de las tareas, es preciso que puedas ir tomando pausas a lo largo del día, para luego retomar las actividades con mayor predisposición. Un buen recurso es identificarlos con alarma en el celular, sin esperar a estar cansado para tomarlo. Camina unos minutos, toma líquido o haz algún llamado pendiente. En general es recomendable que en esos recesos te ocupes de ti y no de la casa.

• Acondiciona tu espacio: Generar un buen espacio de trabajo es quizás la principal medida a considerar, puesto que este será nuestro lugar diario para que la rutina resulte no sólo agradable, sino también productiva. Es importante que este espacio no sea la mesa del comedor o la cocina, ni la cama.

Si tienes la fortuna de tener una habitación adicional, podrás acondicionarla para esta situación sin generar alteraciones en la dinámica de tu hogar. Si no cuentas con un lugar apartado, puedes preparar un rincón destinado solo para trabajar que no sea invadido por el resto de las tareas cotidianas.

Tanto para un cuarto especial o para un pequeño rincón de la casa, estar equipados correctamente, con una silla cómoda, luz acorde, buena conexión de wifi y una mesa amplia, resulta fundamental para trabajar de manera prolija y ordenada.

Recuerda que este nuevo espacio deberá estar ordenado la mayor parte del tiempo para que puedas poner el foco pleno en tus tareas.

Un tip fundamental: Que tu silla de trabajo sea ergonómica te evitará muchos dolores de espalda. Si la reemplazas, en cambio, por el sillón o la cama, propiciarás una postura poco saludable y correrás el riesgo de quedarte dormido o lo que es aún peor, de contracturarte.

• Marca un horario de cierre en tu jornada: Para ser eficientes en nuestras tareas, también es fundamental que los horarios continúen respetándose como si estuviéramos en la oficina.

Extender la jornada por un tiempo determinado, si justo estás terminando una tarea o te encontrás en un momento de buena inspiración, está bien, pero no es conveniente continuar nuestras tareas laborales de manera indefinida ya que nuestra productividad a la larga se verá afectada. Una vez finalizada tu jornada, las horas extra que hagas serán eso. Horas extra.

• Aprovecha tus horas de máxima producción: Si prestas atención, podrás identificar con claridad cuáles son tus horas de mayor productividad. A muchas personas les sirve a la mañana temprano, a muchas otras les es conveniente hacerlo por la noche mientras todos descansan. Dependiendo de cuales sean tus tareas podrás mover tu jornada laboral a ese horario para incrementar la calidad de tu trabajo.

• Concentra tu trabajo en las horas de menor tráfico en la red: Lo que sucedía en el tránsito cuando íbamos a la oficina, algo parecido pasa ahora con la velocidad de internet. En épocas donde todos dependemos de buena conexión, los horarios pico pueden experimentar mala conexión. Si puedes permitírtelo por la noche, mientras la mayoría duerme, tendrás menos tráfico en la red, lo cual te permitirá hacer las tareas con más eficiencia.

Ninguno de estos tips surgen de forma espontánea ni se identifican en un día, si no que construyen un estilo de vida que utiliza la gente mas eficiente.

Trabajar desde tu casa, puede ser complejo al principio y no es para cualquiera. Pero si bien implementar esta rutina puede llevar un tiempo, la buena noticia es que una vez establecida puede llegar para quedarse.

Palabras clave:

Coronavirus Teletrabajo Desde casa Home office Trabajo online

Las denominadas fintech, además de ofrecer un servicio mejorado, son plataformas que basan su negocio en la tecnología financiera.

Las denominadas fintech, además de ofrecer un servicio mejorado, son plataformas que basan su negocio en la tecnología financiera.

La irrupción de este tipo de empresas en los modelos económicos vigentes ha sido tan disruptiva que no ha parado de crecer desde el 2008, año en donde comienzan a conformarse las primeras compañías.

Actualmente 79 fintech están operativas en Perú, mientras que 1,170 lo hacen a nivel regional. A nivel local, un 27% se dedica a la gestión financiera, un 25% a transferencias y pagos y un 20% al financiamiento. El 28% restante se dedica principalmente al área de seguros, divisas y financiamiento colectivo, entre otras.

Decreto de Urgencia 013-2020 para el Financiamiento Participativo Financiero: Regulación y propósitos para un mercado que promete

El 23 de enero se publicó en el Diario Oficial “El Peruano” el Decreto de Urgencia No. 013-2020 que promueve el financiamiento de las MIPYMEs, emprendimientos y startups (el “DU”).

El DU tiene por finalidad el establecimiento de medidas que colaboren con el acceso y financiamiento de las micro, medianas y pequeñas empresas, así como inyectar liquidez, impulsar el desarrollo del mercado de financiamiento de capital, promover la actividad de financiamiento participativo financiero y fortalecer la prestación de servicios tecnológicos.

El DU tiene como uno de sus principales objetivos el de establecer el marco normativo para regular y supervisar el Financiamiento Participativo Financiero, también conocido como “crowdfunding”, así como las sociedades autorizadas para administrar las plataformas a través de las cuales se realice el mismo.

Conforme lo establece el DU, el Financiamiento Participativo Financiero se realiza a través de una plataforma que pone en contacto a personas naturales o jurídicas domiciliadas en el país, que solicitan financiamiento a nombre propio (que serán los receptores), con una pluralidad de personas naturales, jurídicas o entes colectivos que buscan obtener un retorno financiero (que serán los inversionistas).

El Financiamiento Participativo Financiero estará sujeto, entre otras que establezca la Superintendencia del Mercado de Valores (SMV), a las siguientes condiciones:

• Los receptores solicitan financiamiento a nombre propio, su proyecto es personal o empresarial y es desarrollado íntegramente en Perú, salvo excepciones que determine la SMV.

• Dirigidos a una pluralidad de inversores, tengan un objetivo de financiamiento y un plazo máximo de recaudación.

• Los proyectos de financiamiento participativo no sean publicados simultáneamente en más de una plataforma.

• Los proyectos de financiamiento participativo financiero, los receptores y la integridad y veracidad de la información que revelen éstos no se encuentran bajo supervisión de la SMV.

El DU entrará en vigencia al día siguiente de su publicación, salvo, entre otros, el Título IV (correspondiente a la regulación del Financiamiento Participativo Financiero) que entrará en vigencia a los 90 días siguientes de su publicación y se hará efectivo a partir del 20 de abril del año vigente.

La SMV será el ente encargado de supervisar las sociedades conformadas y contará con un plazo de 180 días para establecer las normas generales para su correcto funcionamiento. Asimismo, la SMV solicitará a la SBS cooperación técnica en caso la modalidad a desarrollarse sea la de préstamos.

Las plataformas que actualmente se encuentran brindando servicios financieros participativos deberán adecuarse a las disposiciones que le sean aplicables en el plazo que establezca la SMV. En caso de incumplimiento, la SMV impondrá restricciones que imposibiliten la prestación de dichos servicios.

¿Cómo afecta al Financiamiento Participativo Financiero?

El DU incluye un proceso de autorización para dichas plataformas (las “Sociedades Administradoras”). Éstas están también obligadas a proporcionar información a la Unidad de Inteligencia Financiera y SMV.

En el marco del proceso de autorización es importante tener presente lo siguiente:

• La administración de la plataforma sólo puede llevarse a cabo por sociedades anónimas constituidas en el Perú, debidamente autorizadas por la SMV. Los receptores deberá ser nacionalidad peruana, mientras que los inversionistas pueden ser de dicha nacionalidad o extranjeros.

• La SMV fijará un monto para el capital mínimo de las Sociedades Administradoras en función a la operación y riesgos asociados a la actividad.

• Las principales obligaciones de las Sociedades Administradoras son: (i) contar con metodologías y criterios para evaluar y seleccionar proyectos, (ii) administrar la información y proteger los datos de los receptores, inversores y proyectos, (iii) informar las características de los valores o de préstamos, y (iv) segregar las cuentas donde se gestionen recursos propios de la Sociedad Administradora, de aquellas en las que se canalicen los fondos de receptores e inversionistas.

• Las Sociedades Administradoras están prohibidas de: (i) recibir fondos de los receptores o inversionistas en cuentas donde se gestionen fondos de la Sociedad Administradora, (ii) conceder créditos o préstamos a los receptores y/o inversionistas, y (iii) asegurar a los receptores la recaudación de los fondos, garantizar a los inversionistas retorno financiero o devolución de fondos.

La SMV puede establecer límites máximos de recursos a recaudar por proyecto y por ejercicio económico por parte del receptor, así como el número máximo de ofrecimientos a realizar. También puede establecer límites a los inversionistas sobre montos máximos de inversión.

¿Qué contribuciones aporta el marco regulatorio?

El desafío del DU fue la de establecer un único marco regulatorio para un sector financiero compuesto por muchos verticales, todos con características particulares y distintivas, mitigando los riesgos expuestos. El DU, así como la regulación a promulgarse, es indispensable no sólo para sentar precedentes sino también para fomentar la competencia en el sector bajo reglas claras.

Palabras clave:

Crowdfunding Financiamiento participativo financiero Ley Fintech Plataformas de crowdfunding Regulación

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.

El contexto en el cual nos encontramos, nos obliga a repensar la forma en la que hacemos muchas cosas de forma cotidiana. Desde nuestros trabajos, pasando por cómo utilizamos nuestro tiempo libre, hasta la forma en la que gestionamos nuestras finanzas.  Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.

Agobiados por la rutina y mucho tiempo improductivo en el tránsito, muchos sueñan con trabajar remotamente desde su casa.  Las denominadas fintech, además de ofrecer un servicio mejorado, son plataformas que basan su negocio en la tecnología financiera.

Las denominadas fintech, además de ofrecer un servicio mejorado, son plataformas que basan su negocio en la tecnología financiera.